অনিবাসী বাংলাদেশীদের অর্জিত অর্থ দেশে বিনিয়োগের সুযোগ সৃষ্টির উদ্দেশ্যে সরকার এনআরবি বন্ড চালু করে। বিশ্বের বিভিন্ন দেশে বসবাসরত বাংলাদেশীরাই মূলত এর ক্রেতা। কিন্তু দেশে বড় অংকের রেমিট্যান্স এলেও সে হারে বন্ডে বিনিয়োগ আসছে না। বরং কয়েক বছর ধরেই তা নিম্নমুখী। মূলত বন্ডে বিনিয়োগের সুযোগ-সুবিধা কমে যাওয়া, ডলার সংকট, টাকার অবমূল্যায়ন ও আন্তর্জাতিক বাজারে সুদহার বাড়ার প্রভাবে এনআরবি বন্ড বিনিয়োগকারীদের আকর্ষণ হারাচ্ছে বলে মনে করছেন বিশ্লেষকরা।

অনিবাসী বাংলাদেশীদের অর্জিত অর্থ দেশে বিনিয়োগের সুযোগ সৃষ্টির উদ্দেশ্যে সরকার এনআরবি বন্ড চালু করে। বিশ্বের বিভিন্ন দেশে বসবাসরত বাংলাদেশীরাই মূলত এর ক্রেতা। কিন্তু দেশে বড় অংকের রেমিট্যান্স এলেও সে হারে বন্ডে বিনিয়োগ আসছে না। বরং কয়েক বছর ধরেই তা নিম্নমুখী। মূলত বন্ডে বিনিয়োগের সুযোগ-সুবিধা কমে যাওয়া, ডলার সংকট, টাকার অবমূল্যায়ন ও আন্তর্জাতিক বাজারে সুদহার বাড়ার প্রভাবে এনআরবি বন্ড বিনিয়োগকারীদের আকর্ষণ হারাচ্ছে বলে মনে করছেন বিশ্লেষকরা।

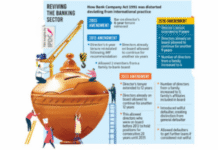

বাংলাদেশ ব্যাংকের তথ্য পর্যালোচনায় দেখা যায়, ২০১৭-১৮ অর্থবছরে দেশে এনআরবি বন্ডের মাধ্যমে ২ হাজার ২৭০ কোটি টাকার বিনিয়োগ এসেছিল। এর পরের অর্থবছরে তা কমে দাঁড়ায় ১ হাজার ৮৮৬ কোটি টাকায়। ২০১৯-২০ অর্থবছরে বিনিয়োগ আরো কমে ১ হাজার ৬২০ কোটি টাকায় দাঁড়ায়। ২০২০-২১ অর্থবছরে অবশ্য এটি কিছুটা বাড়ে। ওই সময় বিনিয়োগ হয় ১ হাজার ৭৬৯ কোটি টাকা। তবে ২০২১-২২ অর্থবছরে এটি কমে ৯৮৩ কোটি টাকায় নেমে আসে। আর সর্বশেষ ২০২২-২৩ অর্থবছরে দেশে এনআরবি বন্ডে বিনিয়োগ হয়েছে ১ হাজার ১৭২ কোটি টাকা।

বাংলাদেশ ব্যাংকের ডলারের বিনিময় হারের পরিসংখ্যান বলছে, ২০১৭-১৮ অর্থবছরে দেশে প্রতি ডলারের গড় বিনিময় হার ছিল ৮২ টাকা ১০ পয়সা। ২০১৮-১৯ অর্থবছরে এটি কিছুটা বেড়ে ৮৪ টাকা ৩ পয়সায় দাঁড়ায়। ২০১৯-২০ অর্থবছরে প্রতি ডলারের গড় বিনিময় হার ছিল ৮৪ টাকা ৭৮ পয়সা। ২০২০-২১ অর্থবছরে এটি ছিল ৮৪ টাকা ৮১ পয়সায়। ২০২১-২২ অর্থবছরে প্রতি ডলারের গড় বিনিময় হার কিছুটা বেড়ে ৮৬ টাকা ৩০ পয়সায় দাঁড়ায়। সর্বশেষ গত ২০২২-২৩ অর্থবছরে টাকার বড় ধরনের অবমূল্যায়ন হয় এবং প্রতি ডলারের গড় বিনিময় হার দাঁড়ায় ৯৯ টাকা ৪৫ পয়সায়।

কেন্দ্রীয় ব্যাংকের বছরভিত্তিক ডলারের গড় বিনিময় হার অনুসারে, ডলারের অংকে এনআরবি বন্ডে বিনিয়োগের পরিমাণ ছিল ২০১৭-১৮ অর্থবছরে ২৭ কোটি ৬৫ লাখ ডলার, ২০১৮-১৯ অর্থবছরে ২২ কোটি ৪৪ লাখ ডলার, ২০১৯-২০ অর্থবছরে ১৯ কোটি ১১ লাখ ডলার, ২০২০-২১ অর্থবছরে ২০ কোটি ৮৬ লাখ ডলার, ২০২১-২২ অর্থবছরে ১১ কোটি ৩৯ লাখ ডলার এবং ২০২২-২৩ অর্থবছরে ১১ কোটি ৭৮ লাখ ডলার।

সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) ডিস্টিংগুইশড ফেলো ড. দেবপ্রিয় ভট্টাচার্য বণিক বার্তাকে বলেন, ‘সরকারের কাছে এ মুহূর্তে পরিশোধ করার মতো পর্যাপ্ত অভ্যন্তরীণ সম্পদ নেই, যাতে করে এসব দায়দেনা মেটাতে পারে। এগুলো মেটানোর জন্য যে বৈদেশিক মুদ্রা প্রয়োজন সেটিরও সংকট রয়েছে। বৈদেশিক মুদ্রার মজুদ বাড়বে এ কারণে একদিকে সরকার এসব বন্ডে বেশি বিনিয়োগ আনার ক্ষেত্রে আগ্রহী হবে, অন্যদিকে বন্ডের অর্থ ও সুদ পরিশোধের জন্য সরকারকে রাজস্ব থেকে অর্থ ব্যয় করতে হবে। বিনিময় হারের কারণে বন্ডে বিনিয়োগে একদিকে এনআরবিগুলোর আগ্রহ কম থাকতে পারে। অন্যদিকে সরকারের দিক থেকেও সংযমের বিষয় থাকতে পারে। এখানে একটি ভারসাম্যের বিষয় রয়ে গেছে। তাছাড়া বন্ডের সুদের হারও বাজারের তুলনায় কম।’

সরকার অনুমোদিত তিন ধরনের এনআরবি বন্ড রয়েছে—ওয়েজ আর্নার ডেভেলপমেন্ট বন্ড, ইউএস ডলার প্রিমিয়াম বন্ড ও ইউএস ডলার ইনভেস্টমেন্ট বন্ড। এর মধ্যে ওয়েজ আর্নার ডেভেলপমেন্ট বন্ডটি বিনিয়োগকারীদের কাছে বেশি জনপ্রিয় এবং সবচেয়ে বেশি পরিমাণ অর্থ বিনিয়োগ হয়ে থাকে। গত ২০১৭-১৮ অর্থবছরে এ বন্ডে বিনিয়োগের পরিমাণ ছিল ১ হাজার ৯০২ কোটি টাকা, যা সর্বশেষ ২০২২-২৩ অর্থবছরে কমে প্রায় ৭০৮ কোটি টাকায় দাঁড়িয়েছে। ২০১৭-১৮ অর্থবছরে ইউএস ডলার প্রিমিয়াম বন্ডে বিনিয়োগ ছিল ২৩ কোটি ৭৭ লাখ টাকা, যা গত অর্থবছর শেষে কিছুটা বেড়ে ৯১ কোটি ৫৪ লাখ টাকায় দাঁড়িয়েছে। ইউএস ডলার ইনভেস্টমেন্ট বন্ডে ২০১৭-১৮ অর্থবছরে বিনিয়োগ হয়েছিল ৩৪৪ কোটি টাকা। সর্বশেষ ২০২২-২৩ অর্থবছর শেষে এ বন্ডে বিনিয়োগ কিছুটা বেড়ে ৩৭৩ কোটি টাকায় দাঁড়িয়েছে। সে হিসাবে দেখা যাচ্ছে সবচেয়ে জনপ্রিয় ওয়েজ আর্নার ডেভেলপমেন্ট বন্ডেই বিনিয়োগ কমেছে সবচেয়ে বেশি। অন্যদিকে ইউএস ডলার প্রিমিয়াম বন্ড ও ইনভেস্টমেন্ট বন্ডে বিনিয়োগ কিছুটা বাড়লেও সেটি টাকার অবমূল্যায়নের কারণে হয়েছে বলে মনে করছেন সংশ্লিষ্টরা।

পলিসি রিসার্চ ইনস্টিটিউট অব বাংলাদেশের (পিআরআই) নির্বাহী পরিচালক ড. আহসান এইচ মনসুর বণিক বার্তাকে বলেন, ‘বেশ কয়েকটি কারণে এনআরবি বন্ডে বিনিয়োগ কমে গেছে। এর মধ্যে রয়েছে সরকার এসব বন্ডের বিনিয়োগকারীদের জন্য সুযোগ-সুবিধা কমিয়ে দিয়েছিল। তাছাড়া বন্ড কেনার ক্ষেত্রে সীমাও আরোপ করা হয়েছিল। বিশেষ করে ওয়েজ আর্নার বন্ডটি ব্যাপক জনপ্রিয় ছিল। কিন্তু এ বন্ডে সুবিধা কমিয়ে দেয়ার কারণে বিনিয়োগকারীরা আগ্রহ হারিয়েছে। ডলার সংকটের কারণে কেউ বন্ড ভাঙাতে গেলে তাকে বাংলাদেশী মুদ্রায় অর্থ পরিশোধ করা হচ্ছে। পাশাপাশি বন্ডের অর্থ বিদেশে প্রত্যাবাসনের ক্ষেত্রেও সমস্যায় পড়তে হচ্ছে। মূলত এসব কারণেই বিনিয়োগকারীরা এনআরবি বন্ডের প্রতি আগ্রহ হারিয়েছে।’

দেশের বৈদেশিক মুদ্রার রিজার্ভ বাড়ানোর ক্ষেত্রে এসব বন্ড বড় ধরনের ভূমিকা রাখতে পারত উল্লেখ করে এ অর্থনীতিবিদ বলেন, ‘বিদ্যমান পরিস্থিতিতে আমাদের জন্য এসব বন্ডের মাধ্যমে বিনিয়োগ বাড়ানোটা অত্যন্ত প্রয়োজন। ভারত ও ইসরায়েলের মতো দেশগুলো এনআরবি বন্ডের মাধ্যমে বিনিয়োগকে উৎসাহিত করে থাকে। আমাদেরও উচিত সুদের হার আন্তর্জাতিক বাজারের সঙ্গে মিল রেখে নির্ধারণের পাশাপাশি সুযোগ-সুবিধা বাড়ানোর মাধ্যমে এ বন্ডে বিনিয়োগকে উৎসাহিত করা। তাতে আমাদের বৈদেশিক মুদ্রার মজুদকে সমৃদ্ধ করবে।’

অর্থ মন্ত্রণালয়ের অভ্যন্তরীণ সম্পদ বিভাগ ২০২০ সালের ৩ ডিসেম্বর জারি করা এক প্রজ্ঞাপনের মাধ্যমে তিনটি এনআরবি বন্ডের সমন্বিত বিনিয়োগের ঊর্ধ্বসীমা ১ কোটি টাকার সমপরিমাণ বৈদেশিক মুদ্রা নির্ধারণ করে দেয়। তাছাড়া দীর্ঘদিন ধরে এনআরবি বন্ডের সুদহার বাড়ানো হয়নি। তবে উল্লেখযোগ্য পরিমাণে বিনিয়োগ কমে যাওয়ায় অভ্যন্তরীণ সম্পদ বিভাগ সম্প্রতি ইউএস ডলার প্রিমিয়াম ও ইউএস ডলার ইনভেস্টমেন্ট বন্ডের সুদহার ২ শতাংশ বাড়িয়েছে। যদিও ওয়েজ আর্নার ডেভেলপমেন্টে সুদহার বাড়ানোর কোনো সিদ্ধান্ত আসেনি। ইউএস ডলার প্রিমিয়ার বন্ডের ক্ষেত্রে সুদহার ১ লাখ ডলার পর্যন্ত বিনিয়োগে প্রথম বছর শেষে ৬ দশমিক ৫০ শতাংশ, দ্বিতীয় বছর শেষে ৭ ও তৃতীয় বছর শেষে ৭ দশমিক ৫০ শতাংশ নির্ধারণ করা হয়েছে। ১ লাখ ১ ডলার থেকে ৫ লাখ ডলার পর্যন্ত প্রথম বছর শেষে ৫ শতাংশ, দ্বিতীয় বছর শেষে ৫ দশমিক ৫০ শতাংশ ও তৃতীয় বছর শেষে ৬ শতাংশ নির্ধারণ করা হয়েছে। এরপর ৫ লাখ ১ ডলার থেকে তদূর্ধ্ব বিনিয়োগের ক্ষেত্রে প্রথম বছর শেষে ৪ শতাংশ, দ্বিতীয় বছর শেষে ৪ দশমিক ৫০ শতাংশ ও তৃতীয় বছর শেষে ৫ শতাংশ সুদ নির্ধারণ করা হয়েছে।

ইউএস ডলার ইনভেস্টমেন্ট বন্ডের ক্ষেত্রে সুদহার পরিবর্তন করে ১ লাখ ডলার পর্যন্ত বিনিয়োগে প্রথম বছর শেষে ৫ দশমিক ৫০ শতাংশ, দ্বিতীয় বছর শেষে ৬ শতাংশ ও তৃতীয় বছর শেষে ৬ দশমিক ৫০ শতাংশ সুদ পুনর্নির্ধারণ করা হয়েছে। ১ লাখ ১ ডলার থেকে ৫ লাখ ডলার পর্যন্ত বিনিয়োগে প্রথম বছর শেষে ৪ শতাংশ, দ্বিতীয় বছর শেষে ৪ দশমিক ৫০ শতাংশ ও তৃতীয় বছর শেষে ৫ শতাংশ সুদ পুনর্নির্ধারণ করা হয়েছে। এরপর ৫ লাখ ডলার থেকে তদূর্ধ্ব বিনিয়োগের ক্ষেত্রে প্রথম বছর শেষে ৩ শতাংশ, দ্বিতীয় বছর শেষে ৩ দশমিক ৫০ শতাংশ ও তৃতীয় বছর শেষে ৪ শতাংশ সুদ পুনর্নির্ধারণ করা হয়েছে।

প্রজ্ঞাপনে বেশকিছু শর্ত দেয়া হয়েছে, যেমন নতুন স্ল্যাবভিত্তিক মুনাফা প্রদানের ক্ষেত্রে বর্ণিত স্কিম দুটির আগের বিনিয়োগের সঙ্গে একত্র করে মোট বিনিয়োগ নির্ধারণ করা হবে। নতুন স্ল্যাব নির্ধারণের আগে ইস্যুকৃত সঞ্চয় স্কিম দুটির মুনাফার হার ক্রয়কাল হারে প্রযোজ্য হবে; বর্ণিত স্কিম দুটির বিনিয়োগের পরিমাণ অন্যান্য সঞ্চয় স্কিম থেকে আলাদা হিসাবায়ন হবে এবং স্কিম দুটির লেনদেনসংক্রান্ত সব রিপোর্ট-রিটার্ন মার্কিন ডলারের পাশাপাশি বাংলাদেশী মুদ্রায় পাওয়ার ব্যবস্থা থাকবে।

বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র মো. মেজবাউল হক বণিক বার্তাকে বলেন, ‘এনআরবি বন্ডের তুলনায় আন্তর্জাতিক বাজারে সুদের হার বেড়ে গিয়েছিল। এতে করে এ বন্ডে বিনিয়োগ কমে যায়। এর ফলে বাংলাদেশের তুলনায় ইউরোপ ও যুক্তরাষ্ট্রের বন্ডের প্রতি বিনিয়োগকারীরা বেশি ঝুঁকে পড়ে। সম্প্রতি সরকার এনআরবি বন্ডে বিনিয়োগ আকর্ষণে সুদহার বাড়িয়েছে। আশা করা যাচ্ছে এতে বন্ডে বিনিয়োগ বাড়বে।’

এনআরবি বন্ডের বিধিমালা অনুসারে, বন্ডে বিনিয়োগের আসল বা মূলধনের অর্থ বৈদেশিক মুদ্রায় পরিশোধ করতে হবে। তবে সুদের অর্থ স্থানীয় মুদ্রায় দেয়া যেতে পারে। কিন্তু ডলার সংকটের কারণে অনেক ক্ষেত্রেই বিনিয়োগকারীদের বাংলাদেশী টাকায় বন্ডে অর্থ ফেরত দেয়ার প্রস্তাব দেয়া হচ্ছে। তাছাড়া টাকার অবমূল্যায়নের কারণে এনআরবি বন্ডের সুদের প্রকৃত রিটার্ন আগের চেয়ে কমে গেছে। এতে করে বিনিয়োগকারীদের এসব বন্ডে বিনিয়োগের আগ্রহে ভাটা পড়েছে।

জানতে চাইলে মিউচুয়াল ট্রাস্ট ব্যাংক পিএলসির ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা (সিইও) সৈয়দ মাহবুবুর রহমান বণিক বার্তাকে বলেন, ‘গত দুই বছর ডলার সংকটের পাশাপাশি টাকার উল্লেখযোগ্য পরিমাণে অবমূল্যায়ন হয়েছে। এনআরবি বন্ডের সুদ টাকায় পরিশোধ করা হয়ে থাকে। অবমূল্যায়নের কারণে এ বন্ডে বিনিয়োগকারীদের রিটার্ন কমে গেছে। তাছাড়া ডলার সংকটের কারণে বন্ডের অর্থ প্রত্যাবাসনে সমস্যায় পড়তে পারে এমন শঙ্কায় বিনিয়োগকারীদের আত্মবিশ্বাসও কমে গেছে। পাশাপাশি আন্তর্জাতিক বাজারে সুদহার বাড়ার কারণেও এনআরবি বন্ড বিনিয়োগকারীদের আকর্ষণ হারিয়েছে।’

Bonik Barta